Der Abschwung im Finanzzyklus: Ein kaum beachteter Krisenherd?

In der Serie InvestmentInsights betrachten wir aktuelle Themen, die die Finanzmärkte und damit deine Kundenportfolios bewegen. In dieser Ausgabe beleuchten wir den Finanzzyklus, dessen mögliches Ende und die Implikationen für Anleger.

Wenn versierte Investoren versuchen, die Welt zu erfassen, dann bemühen Sie sich Zusammenhänge und Muster zu erkennen. Konjunkturzyklen, die die Auf- und Abschwungphasen in der Realwirtschaft kennzeichnen, sind die geläufigsten. Einigen Anlegern dürften auch die Kondratjew-Zyklen bekannt sein, die u. a. durch Basisinnovationen geprägt sind. Diese überlagern mit einer geschätzten Dauer von 40 bis 60 Jahren die Wirtschaftszyklen, die nur rund sechs Jahre andauern. Gemeinsam haben diese Zyklen, dass sie Aufschwung- (Boom) und Abschwungphasen (Bust) aufweisen, die sich wiederum auch in den Vermögenspreisen und damit den Anlegerportfolios niederschlagen.

Ein weit weniger bekannter Zyklus ist der Finanzzyklus. Für ihn gibt es noch nicht einmal einen Eintrag auf Wikipedia. Warum Anleger den Finanzzyklus dennoch kennen sollten, zeigt ein wissenschaftlicher Beitrag3 der Bank für Internationalen Zahlungsausgleich (BIZ), auch bekannt als die Zentralbank der Zentralbanken. Das Institut untersuchte darin die Verbindungen zwischen dem Finanz-, dem Konjunkturzyklus und Finanzkrisen.

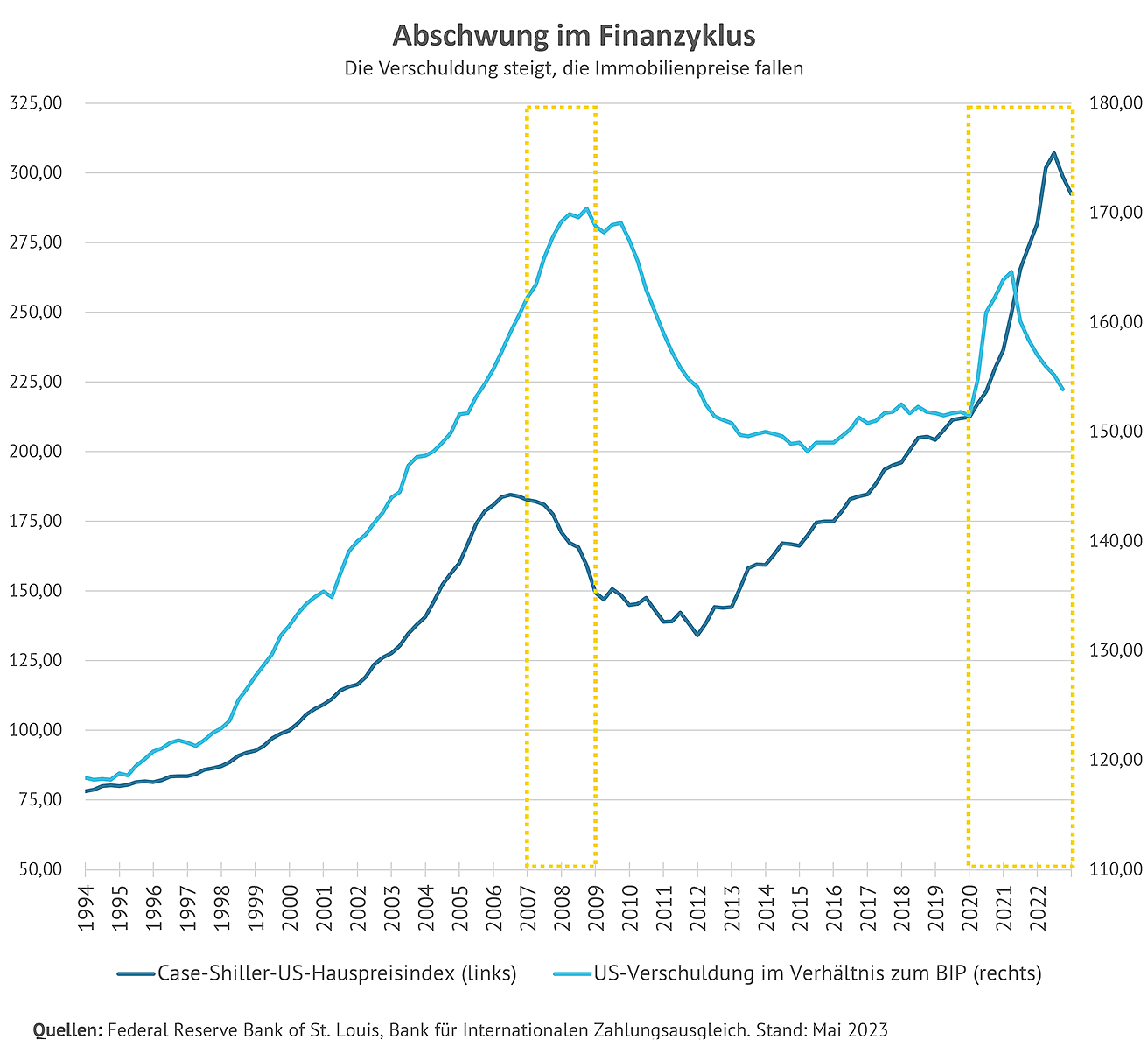

Laut der BIZ wird der Finanzzyklus im Wesentlichen durch die Kreditvergabe und die Preisentwicklung auf den Immobilienmärkten bestimmt. Im Gegensatz zum Wirtschaftszyklus haben Finanzzyklen eine längere Dauer: Historisch dauerten sie zwischen 11 und 20 Jahre an – im Durchschnitt 16 Jahre. Auch die Abschwungphase dauert länger als beim Konjunkturzyklus und kann sich über mehrere Jahre erstrecken. Ein weiteres Merkmal des Finanzzyklus sind die Finanz- und Bankenkrisen, die häufig mit seinem Höhepunkt in Verbindung stehen. In der Vergangenheit mündeten wirtschaftliche Abkühlungen, die in die Abschwungphase des Finanzzyklus fielen, oft in schwere Rezessionen.

Was definiert den Finanzzyklus?

Für die Dauer und die Ausprägung eines Finanzzyklus sind laut der BIZ drei Faktoren verantwortlich. Erstens das Finanzregime, zweitens die Geldpolitik und drittens das Wirtschaftssystem. Das Finanzregime sagt aus, wie sehr der Finanzmarkt reguliert ist. Liberale Finanzmärkte erlauben selbstverstärkende Effekte, die z. B. einen Wirtschaftsaufschwung erst zu einem Boom machen und darüber hinaus den Zyklus verlängern. Die Notenbank begleitet Aufschwünge in der Regel unterstützend und bremst Exzesse, was die Boom-Phase in die Länge zieht und das Eintreten eines Abschwungs verzögert.

Eine grundsätzlich offene Volkswirtschaft, welche die freie Ein- und Ausfuhr von Gütern erlaubt, ist ebenfalls ein guter Nährboden für einen Boom. Dadurch erhöht sich prinzipiell das Wachstumspotential der Wirtschaft, was die Kreditvergabe und Vermögenspreise ankurbelt. Auch preissenkende Effekte durch den internationalen Handel, z. B. aufgrund günstige Produktion im Ausland, beeinflussen die Dauer des Finanzzyklus: Der Preisdruck nimmt ab und verschiebt eine Straffung der Geldpolitik in die Zukunft.

Achtung, Abschwung!

Übersetzt bedeutet das, dass sich die USA – der noch immer wichtigste Wirtschaftsraum – aktuell bereits in der Abschwungphase ihres Finanzzyklus befinden. Das geldpolitische Regime hat sich drastisch gewandelt, denn im Mittelpunkt steht für die Notenbank nicht länger, einen Aufschwung unterstützend zu begleiten, sondern die Inflation zu bekämpfen.

Auch das Regime des internationalen Handels hat sich verändert, denn Lieferkettenprobleme und geopolitische Spannungen bewegen westliche Nationen dazu, die Fertigung zurück ins eigene Staatsgebiet zu verlagern, was wiederum die Inflation antreibt und die aktuell straffere Geldpolitik erfordert.

Darüber hinaus keimen erste Probleme im Bankensektor auf, die sich noch deutlich verstärken könnten. So dürften die Kreditbücher einiger Regionalbanken wegen ihren Gewerbeimmobilienfinanzierungen bei einem Abschwung unter erheblichen Druck geraten. Zudem sinken nach dem Corona-Boom nun die Kreditvergabe und die Immobilienpreise. All das deutet auf den Eintritt in die finale Phase des aktuellen Finanzzyklus hin.

Portfolioimplikationen

Auch wenn Zyklen in ihrer ungezügelten Form von Boom- und Bust-Phasen gekennzeichnet sind, muss eine ausgeprägte Wirtschaftskrise mit Aktien- und/oder Immobilencrashs nicht das Endergebnis dieses Finanzzyklus sein. Das läge vor allem auch daran, dass die US-Regulierungsbehörden Lehren aus der Finanzkrise 2008 gezogen haben, wie zum Beispiel das schnelle und pragmatische Handeln im Angesicht erster Bankenpleiten im ersten Quartal dieses Jahres zeigte.

Doch auch die US-Unternehmen sind heute risikobewusster und mit Blick auf ihre Verschuldung deutlich robuster aufgestellt. Die meisten Firmen können ihre Zinszahlungen decken und haben sich schon jetzt langfristige Finanzierungen zu niedrigeren Zinsen gesichert. Das gilt insbesondere für Unternehmen, die zum eigentlich anfälligen Segment für Hochzinsanleihen zählen.

Nichtsdestotrotz sollten Anleger die Renditen der Vergangenheit nicht sorglos in die Zukunft fortschreiben. Die finale Etappe des Finanzzyklus könnte nicht nur an den Immobilienmärkten, sondern auch bei anderen Anlageklassen sinkende Vermögenspreise nach sich ziehen. Denkbar wäre außerdem, dass sich die Performance an den Kapitalmärkten zunehmend fragmentiert: Nicht nur zwischen, sondern auch innerhalb der Aktien- und Anleihemärkte könnten erhebliche Renditeunterscheide auftreten. Dies ist am Aktienmarkt bereits seit Jahresanfang zu beobachten: Während einige wenige großkapitalisierte Tech-Aktien deutlich zulegten, stagnierte der breite US-Aktienmarkt. Weil sich diese Entwicklung mit Blick auf die sehr hohen Bewertungen und niedrigen Gewinnrenditen nicht beliebig wiederholen lässt, bleibt Diversifikation Trumpf.

Tendenziell könnten regionenunabhängig Qualitätsaktien und ausgewählte Unternehmen, die von strukturellem Wachstum profitieren, eine Bereicherung für das Portfolio darstellen. Robuste und wachsende Unternehmen dürften losgelöst der Marktphasen einen Bewertungsaufschlag rechtfertigen und Anlegern nicht nur Zuflucht, sondern insgesamt positive Aussichten bieten.

Als Gegengewicht bieten sich Anleihen hoher Bonität an, die aufgrund höherer Zinsen wieder positive Realrenditen versprechen und zudem nicht auf ein besonders starkes Wirtschaftswachstum angewiesen sind. Gold profitiert vor allem bei Inflation, kann in der Regel aber auch in Crash-Phasen den Verlusten anderer Anlageklassen entgegenwirken. Die Stabilität und Qualität des Portfolios sollte im letzten Akt des Finanzzyklus für Anleger im Vordergrund stehen.

Quellen:

1 Bank für Internationalen Zahlungsausgleich, „Credit-to-GDP gaps“. Stand Mai 2023. Abgerufen via https://www.bis.org/statistics/c_gaps.htm

2 Federal Reserve Bank of St. Louis. Stand Mai 2023. Abgerufen via https://fred.stlouisfed.org/series/CSUSHPINSA

3 Bank für Internationalen Zahlungsausgleich, „The financial cycle and macroeconomics: What have we learnt?“. Abgerufen via https://www.bis.org/publ/work395.pdf

Über den Autor

Simon Nöth

Simon Nöth ist als Markt- und Produktanalyst für die Fondsselektion und das Management der hauseigenen Vermögensverwaltung ComfortInvest der Fonds Finanz Maklerservice GmbH zuständig. Zudem ist er Mitglied des Anlageausschusses des Unternehmens. Seine Aufgaben umfassen neben der Auswahl und Überwachung der Fondsempfehlungen unter anderem die Erstellung des regelmäßigen Kapitalmarktausblicks.

Seine Einschätzungen werden regelmäßig in den beliebten Fachmagazinen DAS INVESTMENT und Fundview veröffentlicht, für die der Investmentexperte als Gastautor schreibt. Bevor Nöth 2021 zur Fonds Finanz kam, war er für die Vermögensverwaltung Vermögensanlage Altbayern als Portfoliomanager und davor als Analyst für die Investmentboutique Deutsche Finance Group sowie das Research-Unternehmen Morningstar tätig.

Das Team Portfoliomanagement und Analyse beantwortet gerne deine Fragen:

+49 (0)89 20 80 46 262

investment@fondsfinanz.de