Bankenpleiten und ihre Folgen – hässliches Entlein oder schwarzer Schwan?

In der Reihe InvestmentInsights betrachten wir aktuelle Themen, die die Finanzmärkte und damit deine Kundenportfolios bewegen. In dieser Ausgabe beleuchten wir die Ursachen und Auswirkungen der jüngsten Pleiten im Bankensektor.

Bei Anlegern weltweit weckten die letzten Wochen Erinnerungen an die Finanzkrise 2008. Finanzmarkt-Kommentatoren diskutierten Parallelen zwischen dem jüngsten Kollaps zweier US-Regionalbanken und der Lehman-Brothers-Pleite. Kurz darauf schockte die Zwangshochzeit der Schweizer Traditionsbank Credit Suisse mit der UBS die Investorenwelt.

Todesstoß „Bank Run“

Doch der Reihe nach: Wie eingangs erwähnt, schloss die US-Einlagenversicherungsbehörde Federal Deposit Insurance Corporation (FDIC) Mitte März zwei US-Banken. Den Anfang machte die Silicon Valley Bank (SVB), der ein sogenannter „Bank Run" zum Verhängnis geworden war. Die Kunden – hauptsächlich Tech-Startups – zogen in kurzer Zeit erhebliche Mengen der Einlagen ab, nachdem sich Gerüchte über die Stabilität der Bank verbreitet hatten.

Die Gelder waren bei der SVB überwiegend in langlaufende Anleihen investiert, deren Kurse im letzten Jahr jedoch deutlich an Wert verloren hatten. Um an die Kunden auszahlen zu können, musste die Bank erhebliche Kursverluste realisieren, was wiederum ihr Eigenkapital ausradierte. Weil sich die Probleme schnell herumsprachen, konnte die Bank kein frisches Eigenkapital mehr aufnehmen.

Die einsetzende Panik sprang auf Banken mit einem ähnlichen Profil über, darunter die Signature Bank, die als nächstes von der FDIC geschlossen wurde. Statt der üblichen Einlagensicherung von 250.000 USD garantierten Regulierungsbehörden bei beiden Banken jedoch vollständig für die Kundeneinlagen. Für andere Wackelkandidaten gab es zusätzliche Liquidität.

Rettung einer altehrwürdigen Branchengröße

In Europa traf das Anlegermisstrauen die 167 Jahre alte und als systemrelevant eingestufte Credit Suisse. Sowohl die Aktien als auch Anleihen des Bankinstituts verloren erheblich an Wert und Kreditausfallversicherungen schossen in die Höhe. Unter aktiver Begleitung der Schweizer Behörden kaufte die UBS die angeschlagene Credit Suisse auf, wodurch eine Großbank entstand, deren Bilanzsumme die gesamte Wirtschaftsleistung der Eidgenossenschaft übersteigt. Marktteilnehmer reagierten mit großer Sorge um die Finanzmarktstabilität. Der Eurostoxx Bank Index verlor beispielsweise zwischenzeitlich -25 % an Wert.

Doch nicht nur an den Aktienmärkten zeigte sich, dass Anleger vom Bankenbeben verunsichert sind. Beinahe historische Ausmaße nahmen die Bewegungen an den Rentenmärkten an. So rentierten die 2-jährigen US-Staatsanleihen am 8. März noch bei 5,1 %, bevor die Rendite im Tief bis auf 3,7 % abstürzte, ehe sie sich wieder auf 4,0 % erholte. Dieser außerordentliche Rückgang spiegelt neben der hohen Unsicherheit u. a. die Erwartung der Marktteilnehmer auf Zinssenkungen der US-Zentralbank wider.

Staatshilfen versus Inflationsbekämpfung

Derzeit sehen die Notenbanken und Regulierungsbehörden den Kollaps der beiden US-Regionalbanken und die Rettung der Credit Suisse als Einzelfälle an, die vor allem durch Missmanagement der Banken verursacht wurden. Die Probleme der Branche wurden bislang nicht wie 2008 durch die mangelnde Kreditqualität verursacht, sondern durch fragwürdiges Zinsrisikomanagement. Tatsächlich werden sich versteckte Probleme wohl zuerst bei den schwächsten Gliedern der Kette bemerkbar machen. Umso länger das „Hochzinsumfeld“ aber andauert, desto wahrscheinlicher werden weitere Fälle auftreten – egal ob bei spezialisierten Banken, Hedge-Fonds oder Schattenbanken.

Die zuständigen Aufsichtsbehörden, Notenbanken und Regierungen haben schnell und beherzt reagiert, um eine Ausweitung des Vertrauensverlustes einzudämmen. Klar scheint dabei, dass die Notenbanken künftig öfter in die Bredouille geraten werden, zwischen Finanzmarktstabilität und Inflationsbekämpfung abwägen zu müssen. Aus unserer Sicht werden die Entscheider der unmittelbaren Rettung des Weltfinanzsystems immer den Vorrang geben.

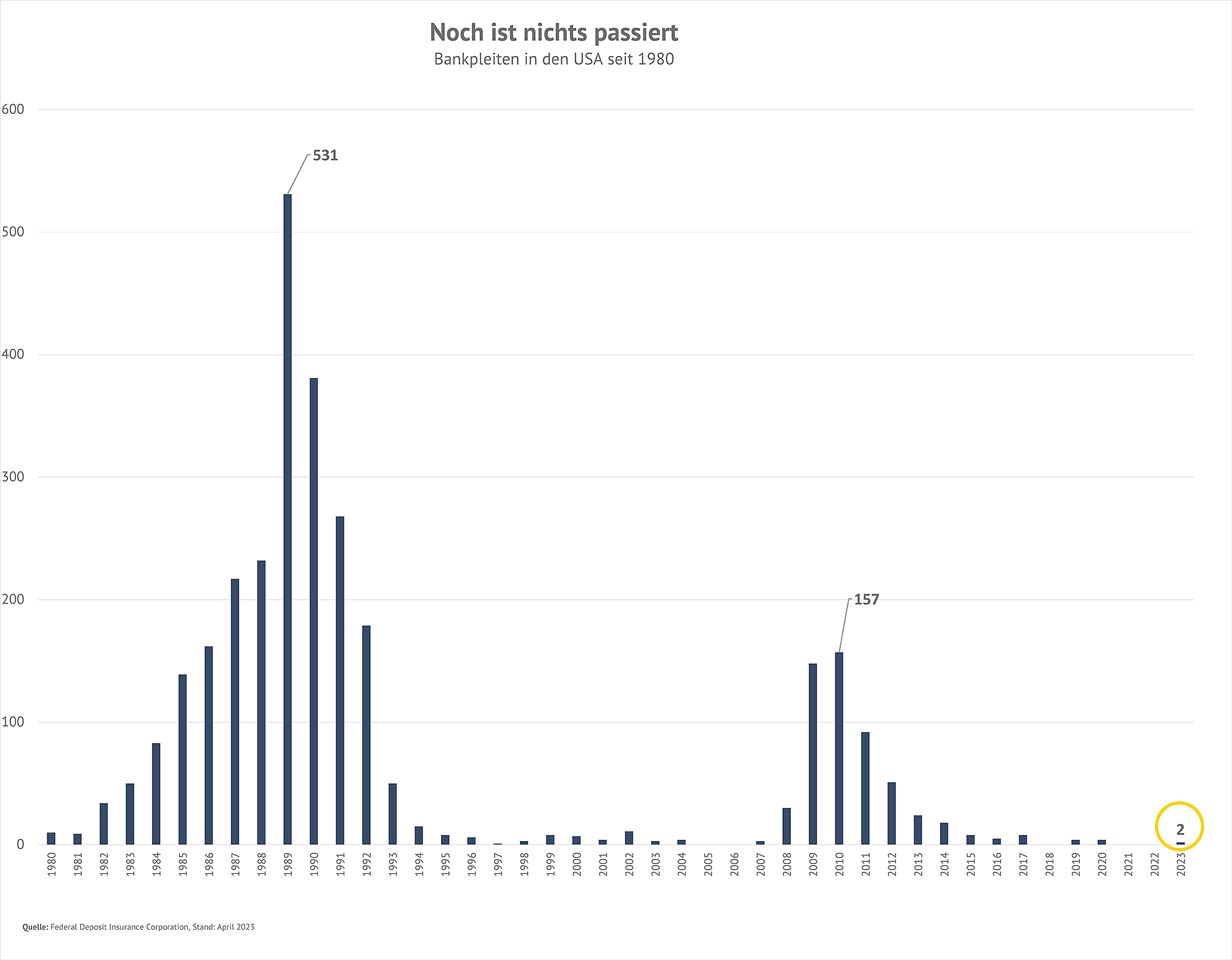

Bankenbeben bremst Kreditvergabe

Trotzdem nimmt die US-Notenbank erst einmal ein gewisses Maß an Kollateralschäden in Kauf, um die historisch hohe Inflation zu brechen. In der Vergangenheit waren Bankpleiten zudem nichts Unübliches (vgl. Abbildung). Die immer häufigeren Interventionen der Staaten und Notenbanken reduzieren zwar Insolvenzen, doch erreichte die Verschuldung dadurch immer höhere Stände. Die Verluste wurden also sozialisiert. Dies wird künftige Rettungsmaßnahmen zunehmend erschweren. Diesmal wird die Fed ihren Zinserhöhungszyklus wohl erst pausieren oder sogar beenden können, wenn sich eine stetig sinkende Kerninflationsrate (Teuerung ohne Energie- und Nahrungsmittelpreise) abzeichnet. In der Vergangenheit resultierte allerdings die Inflationsbekämpfung stets in einer Rezession.

Die Turbulenzen in der Bankbranche in den USA haben die Wahrscheinlichkeit einer kräftigeren Konjunktureintrübung („Hard Landing“) zusätzlich erhöht. Bereits letztes Jahr wurde die Kreditvergabe in den USA erschwert. Weil Banken – vor allem die wichtigen regionalen Institute – nicht umhinkommen werden, einen Liquiditätspuffer aufzubauen, werden sie ihre Kreditvergabe weiter einschränken müssen. Die restriktive Geldpolitik der Notenbanken ist im Finanzsystem angekommen. Nicht nur Banken werden das zu spüren bekommen, auch die Wirtschaft wird an Fahrt verlieren. Bekanntlich tritt eine Konjunktureintrübung durch Zinserhöhungen aber erst mit Verzögerung ein. Das Bankenbeben ist zurzeit nur ein hässliches Entlein, aber bei weitem noch kein „schwarzer Schwan“, der die Börsen unerwartet überrascht.

Eine Fußballweisheit für die Vermögensaufteilung: Offensive gewinnt Spiele, Verteidigung gewinnt Meisterschaften

Die wahrscheinlicher gewordene Rezession belastet die kurzfristigen Aussichten von Risikoanlagen wie Aktien, Hochzinsanleihen und Rohstoffen. Hier bietet sich deshalb ein taktisches Untergewicht innerhalb des Portfolios an. Während einer wirtschaftlichen Schwäche werden sich daraufhin attraktive Einstiegschancen bieten, zum Beispiel bei Wachstumsaktien, die von einer Zinssenkung der US-Notenbank profitieren. Diese wird derzeit schon für das Jahresende bereits erwartet.

Ähnliches gilt prinzipiell für Hochzinsanleihen. Ihre Risikoaufschläge sind mit ca. 5 % in den USA aktuell aber noch zu gering, schließlich stiegen diese bisher in jeder Konjunkturschwäche auf 10 % und mehr. Bis sich entsprechende Chancen abzeichnen, bietet sich eine defensivere Anlagestrategie mit einem höheren Gewicht von Geldmarkt- und Kurzläuferrentenfonds sowie Dividendenaktien an.

Die Turbulenzen haben derweil den besonderen Wert von Gold als Währung der letzten Instanz und sicheren Hafen bekräftigt. Eine Zinspause oder gar Zinssenkung dürfte das Edelmetall deutlich über die bisherigen Höchststände hieven, während das Risiko für einen größeren Preisverfall kurz vor Erreichen des Zinsgipfels von geringer Wahrscheinlichkeit ist. Kluge Diversifikation und ein Fokus auf die Langfristziele dürfte es Anlegern ermöglichen, die kommende Schwächephase entspannt zu überstehen und von späteren Aufwärtstrends zu profitieren.

InvestmentInsights herunterladen

Quellen:

Bloomberg: „All Your Modern-Day Bank Run Questions, Answered“, „Silicon Valley Bank Is For Sale?“ und „Could SVB Trigger a Recession?“. Abgerufen via www.bloomberg.com

Morningstar Direct: „Whats Next For Investors After The SVB Collapse“. Abgerufen via research.morningstar.com

Morningstar: „Which Bank Stocks Are Most at Risk of a Liquidity Crisis?“ und „Don’t Ignore the Banking Crisis“. Abgerufen via www.morningstar.com

Federal Deposit Insurance Corporation. Bankenpleiten nach Jahren. Stand: April 2023. Abgerufen via https://banks.data.fdic.gov

The Macro Compass: „The Moment of Truth“. Abgerufen via themacrocompass.substack.com/p/the-moment-of-truth

Über den Autor

Simon Nöth

Simon Nöth ist als Markt- und Produktanalyst für die Fondsselektion und das Management der hauseigenen Vermögensverwaltung ComfortInvest der Fonds Finanz Maklerservice GmbH zuständig. Zudem ist er Mitglied des Anlageausschusses des Unternehmens. Seine Aufgaben umfassen neben der Auswahl und Überwachung der Fondsempfehlungen unter anderem die Erstellung des regelmäßigen Kapitalmarktausblicks.

Seine Einschätzungen werden regelmäßig in den beliebten Fachmagazinen DAS INVESTMENT und Fundview veröffentlicht, für die der Investmentexperte als Gastautor schreibt. Bevor Nöth 2021 zur Fonds Finanz kam, war er für die Vermögensverwaltung Vermögensanlage Altbayern als Portfoliomanager und davor als Analyst für die Investmentboutique Deutsche Finance Group sowie das Research-Unternehmen Morningstar tätig.

Das Team Portfoliomanagement und Analyse beantwortet gerne deine Fragen:

+49 (0)89 20 80 46 262

investment@fondsfinanz.de