Hintergründe zur Aktienrallye: It’s the Flows, Stupid

In der Serie InvestmentInsights betrachten wir aktuelle Themen, die die Finanzmärkte und damit Ihre Kundenportfolios bewegen. In dieser Ausgabe beleuchten wir die Hintergründe der überraschenden Aktienrallye Anfang des Jahres.

Welcher Anleger hätte zu Beginn des Jahres eine solch fulminante Aktienrallye erwartet? Nachdem der Kurseinbruch 2022, mit einem Krieg, geopolitischen Spannungen, hoher Inflation und gestiegenen Zinsen einherging, schien es fast sicher, dass das Schreckgespenst Rezession den Aktienbullen auch 2023 einen Strich durch die Rechnung machen würde. Manche Investoren sprachen sogar von der „am stärksten antizipierten Rezession jemals“. Doch es kam bekanntlich anders und einige Marktsegmente legten deutlich zu. So erreichte der NASDAQ 100 bis Ende August ein Plus von 39,9 % und der Weltaktienmarkt von 15,2 %.

Sowohl die makroökonomischen als auch Unternehmensdaten fielen im ersten Quartal besser aus als anfangs befürchtet. Angesicht der vielen Unsicherheiten hätten aber selbst diese positiven Überraschungen unter normalen Umständen höchstens zu leicht positiven Aktienmärkten anstelle einer ausgeprägten Rallye führen dürfen. Was beflügelte die Kurse zuletzt also wirklich?

Was trieb die Rallye?

Mittel- und langfristig werden steigende Börsenkurse durch das Gewinnwachstum getrieben. So rechtfertigen Unternehmen, die einen überdurchschnittlichen Wachstumspfad einschlagen, einen deutlichen Kursanstieg. Eine Bewertungsausdehnung, die durch die steigenden Gewinne fundamental begründet wird, kann diesen Trend verstärken. Doch auch makroökonomische Einflüsse wie beispielsweise Wirtschaftsdaten, die eine Anpassung des Zinsniveaus auslösen, können auf die Bewertungen von Unternehmen wirken. Sinken die Zinsen, steigt etwa der heutige Wert der abgezinsten künftigen Gewinne.

Neben handfesten Wirtschaftsdaten muss es jedoch noch weitere Faktoren geben, die die Aktienmarktentwicklung bestimmen. Vor allem der Einfluss der „Flows“, worunter man die Mittelflüsse an den Kapitalmärkten versteht, gewannen in den letzten zehn Jahren an Bedeutung. Zu wichtigen Einflussfaktoren auf die Mittelflüsse zählen mittlerweile die Aktienrückkäufe von Unternehmen, regelmäßige ETF-Anlagen und der Derivatehandel.

Aktienrückkäufe: Stärker und gebündelter als zuvor

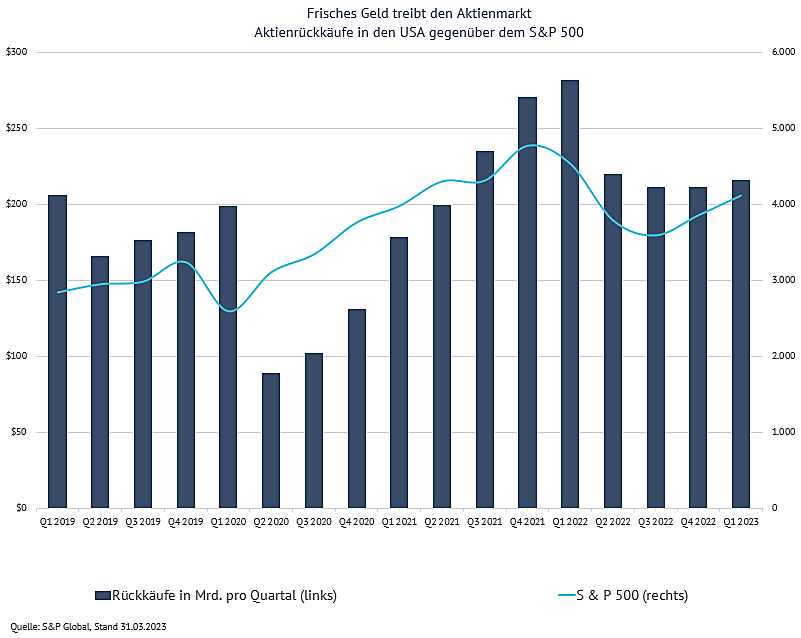

So haben sich in den letzten 10 Jahren die weltweiten Aktienrückkäufe nach Angaben des Research-Unternehmens S&P Global auf 1,7 Bill. US-Dollar (USD) verdreifacht. Der Löwenanteil von rund 70 % wurde von US-Unternehmen vorgenommen. Zuletzt waren 28 % der Rückkäufe nur sechs Unternehmen zuzuschreiben, darunter Apple, Alphabet, Meta und Microsoft. Allein im ersten Quartal 2023 summierten sich die Aktienrückkäufe im US-Index S&P 500 auf 215 Mrd. USD.1

Die Digitalisierung und sinkende Kosten halfen zudem neue Anlegerschichten zu erschließen. Das angewachsene Angebot über ETFs auch geringe Summen am Aktienmarkt zu platzieren, nehmen immer mehr Privatpersonen war. Der Vermögensverwalter BlackRock schätzt, dass 2021 allein in Deutschland etwa fünf Millionen ETF-Sparpläne für den individuellen Vermögensaufbau genutzt wurden. Noch weitaus einflussreicher sind allerdings die besonders in angelsächsischen Ländern verbreiteten Vorsorgepläne, in denen ebenfalls häufig ETFs bespart werden. Zahlen des Datendienstleister Refinitiv2 zeigen, dass im ersten Halbjahr 2023 rund 334 Mrd. USD in ETFs angelegt wurden und rund 156 Mrd. USD davon flossen laut dem Analysehaus Morningstar3 in Aktien-ETFs. Folglich trieb auch die beständig hohe Nachfrage nach ETFs die Aktienkurse.

Rückkopplungsschleifen durch den Derivatehandel

Eine völlig andere Art von Mittelzuflüssen, die ebenfalls eine immer wichtigere Rolle einnehmen, wird von Derivaten und Trading-Strategien ausgelöst. Vereinfacht dargestellt, kann die Abwicklung im Optionshandel unter gewissen Umständen zu Rückkopplungsschleifen4 führen, da die Absicherungsstrategien der Derivateanbieter, sogenannter Market Maker, entweder die vorherrschende Tendenz an den Märkten verstärken oder abschwächen. So haben nach Informationen von Goldman Sachs und Morgan Stanley, die selbst wichtige Adressen im Derivatehandel sind, die Absicherungsaktivitäten der Market Maker bis Ende Juli 2023 zu einer ungewöhnlich niedrigen Volatilität beigetragen5.

Zusätzlich reduzierte die Einführung von sehr kurzlaufenden Optionen phasenweise ebenfalls die Schwankungsbreite an den Märkten. Rund 50 % des gesamten Optionshandels auf den S&P 500 findet mittlerweile über ultra-kurze Optionen6 statt. Weil diese Positionen innerhalb eines Tages geschlossen werden müssen, kommt es auf Tagesbasis zu einer Mittelwertrückkehr (Mean-Revision) der Aktienkurse. Die eigentlichen Preisausschläge im Tagesverlauf spiegeln die meist auf Basis der Schlusskurse gemessene Volatilität nicht adäquat wider.

Diese Besonderheit aber auch die Absicherungsstrategien der Market Maker beeinflussen systematische Handelsstrategien. Diese Strategien richten ihren Aktienanteil automatisiert nach dem Grad der Volatilität aus. Je geringer die Volatilität, desto mehr Aktien werden durch die Strategien gekauft. Laut der Investmentbank Nomura Securities führten systematische Handelsstrategien im ersten Quartal dieses Jahres dem US-Aktienmarkt rund 72 Mrd. USD an neuen Mitteln zu. Seit dem letzten Tiefpunkt am US-Aktienmarkt im vierten Quartal 2022 betrugen die Mittelzuflüsse insgesamt stattliche 160 Milliarden USD7.

Die Rückkopplungseffekte des Derivatehandels erklärt

Market Maker generieren ihre Einnahmen als Dienstleister ohne dabei Aktienmarktrisiken einzugehen. Die allgemeine Positionierung der Anleger im Optionsmarkt beeinflusst aber die Absicherungsstrategien der Market Maker, bei denen es sich um die Gegenparteien der Investoren handelt.

Ein Beispiel: In der ersten Jahreshälfte 2023 verkauften Anleger mehrheitlich Call-Optionen auf den S&P 500, wodurch die Market Maker auf der anderen Seite dieser Transkationen als Käufer der Call-Optionen fungierten. Steigt der S&P 500 nun an, nehmen die Market Maker (Gamma Long positioniert) die Verkäufer-Rolle ein, um eine ungewünschte Exponierung zum Aktienmarkt zu neutralisieren und dämpfen dadurch die Volatilität. In einem anderen Umfeld könnte die Positionierung der Anleger aber auch dazu führen, dass die Absicherungsgeschäfte der Market Maker die Volatilität verstärken.8

Erkenntnisse für Anleger

In den 1990er Jahren ging Bill Clinton mit dem Slogan „It’s the Economy, Stupid“ in den Wahlkampf. Auch unter Anlegern hat diese einfache Wahrheit viele Anhänger. All die riesigen Summen, die dem Aktienmarkt dieses Jahr zuflossen, haben vielfach kaum etwas mit der fundamentalen Entwicklung der Wirtschaft zu tun. Wer diesen Hintergrund kennt, den überrascht es nicht, dass die Euphorie am Aktienmarkt und die ambitionierten Bewertungen nicht zur anfänglichen Anlagerstimmung passten.

Insbesondere anhand der nach Marktkapitalisierung gewichteten Indizes ließ sich erkennen, dass statt der wirtschaftlichen Entwicklung die Mittelzuflüsse die Kurse bestimmten. Dadurch rückt auch die Aussagekraft der gestiegenen Aktienbewertungen in den Hintergrund, was sie zu einem schlechten Indikator für das kurzfristige Markt-Timing macht.

Die wichtigste Erkenntnis für Anleger sollte jedoch sein: Betrachtet man die Erwartungen für Wirtschafts- und Unternehmensdaten, mag sich der Markt irrational verhalten und Fehlbewertungen aufrufen, die durch Effekte wie die Mittelflüsse erklärbar sind. Erst wenn die pessimistischen Erwartungen für diverse Fundamentaldaten wirklich zur Realität werden, kann der positive Einfluss dieser Faktoren schwinden oder sich gar ins Gegenteil kehren.

Eine einmal getroffen Positionierung aufgrund einer makroökonomischen Einschätzung kann sich daher auch nach einer längeren Leidensphase als richtig erweisen, doch sollten Anleger angesichts der vielschichtigen und teilweise überraschenden Einflussfaktoren extreme Positionierung meiden. Die Versuchung, seine Allokation gerade im falschen Moment der „neuen“ Gegebenheit anzupassen, ist hoch. Letztendlich ist es besser mit der Hälfte des Portfolios richtig zu liegen als mit dem gesamten Portfolio falsch.

Quellen:

1 S&P Global: Global stock buybacks hit record high in 2022; North America drives activity, https://www.spglobal.com/marketintelligence/en/news-insights/latest-news-headlines/global-stock-buybacks-hit-record-high-in-2022-north-america-drives-activity-75910446, abgerufen am 17.08.2023

2 Lipper: Global ETF Market Review: H1 2023, https://lipperalpha.refinitiv.com/reports/2023/08/global-etf-market-review-h1-2023, abgerufen am 17.08.2023

3 Morningstar Direct, Stand 31.07.2023

4 Ambrus Capital: Dispelling False Narratives About 0DTE Options, 17.08.2023

5 Bloomberg: Look to the Options Market for Signs of Stock Market Trouble, https://www.bloomberg.com/news/articles/2023-08-11/s-p-500-traders-on-notice-as-options-shift-threatens-turbulence?sref=q78rsGEj, abgerufen am 17.08.2023

6 FT: Big traders flock to US equity options with fleeting lifespans, https://www.ft.com/content/a09bd3b3-1188-47d1-a2ae-645c04ab3d11, abgerufen am 17.08.2023

7 FT: Hedge funds pile into equities after missing this year’s rally, https://www.ft.com/content/1a37164b-0bd4-47cc-b02b-8f37f33fd871, abgerufen 17.08.2023

8 Opinicusholdings: Gamma & Gamma Exposure - What Traders Need to Know, https://opinicusholdings.com/options-trading-blog/market-maker-gamma-exposure, abgerufen am 17.08.2023

Über den Autor

Simon Nöth

Simon Nöth ist als Markt- und Produktanalyst für die Fondsselektion und das Management der hauseigenen Vermögensverwaltung ComfortInvest der Fonds Finanz Maklerservice GmbH zuständig. Zudem ist er Mitglied des Anlageausschusses des Unternehmens. Seine Aufgaben umfassen neben der Auswahl und Überwachung der Fondsempfehlungen unter anderem die Erstellung des regelmäßigen Kapitalmarktausblicks.

Seine Einschätzungen werden regelmäßig in den beliebten Fachmagazinen DAS INVESTMENT und Fundview veröffentlicht, für die der Investmentexperte als Gastautor schreibt. Bevor Nöth 2021 zur Fonds Finanz kam, war er für die Vermögensverwaltung Vermögensanlage Altbayern als Portfoliomanager und davor als Analyst für die Investmentboutique Deutsche Finance Group sowie das Research-Unternehmen Morningstar tätig.

Das Team Portfoliomanagement und Analyse beantwortet gerne deine Fragen:

+49 (0)89 20 80 46 262

investment@fondsfinanz.de