InvestmentInsights - Von TINA zu TARA

In der Serie InvestmentInsights betrachten wir aktuelle Themen, die die Finanzmärkte und damit Ihre Kundenportfolios bewegen. In der aktuellen Ausgabe beschäftigen wir uns mit den Renditeniveaus unterschiedlicher Anlageklassen und wie attraktiv diese für Anleger wirklich sind.

Von TINA zu TARA

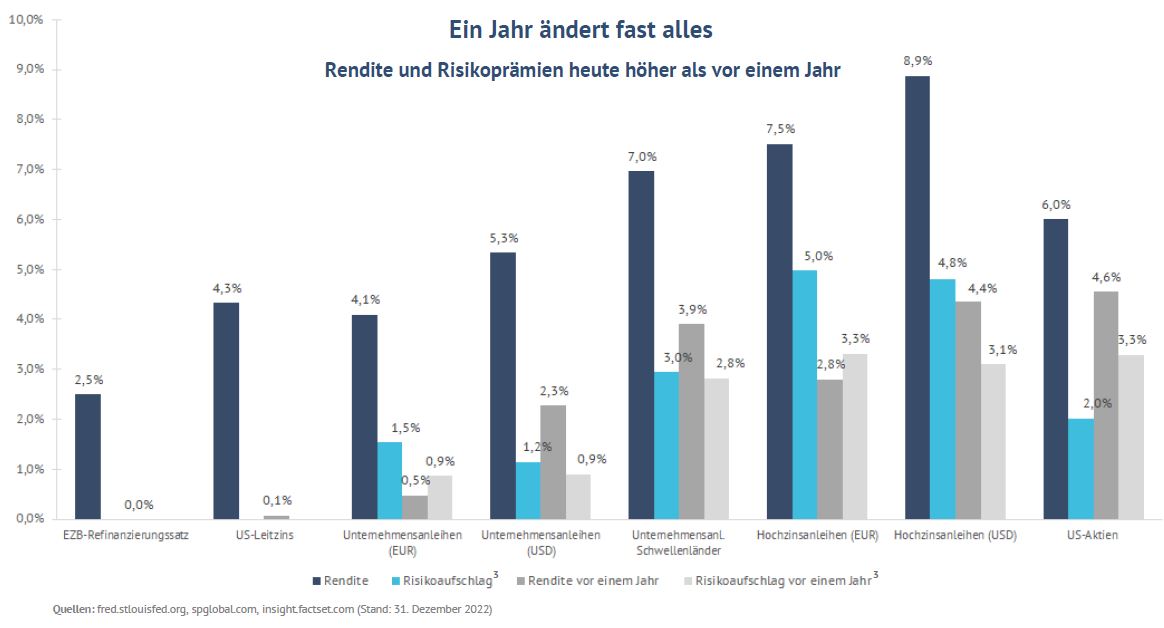

In Zeiten der lockeren Geldpolitik stand die Abkürzung TINA – theres is no alternative – für die Alternativlosigkeit der Aktienanlage. Während US-Unternehmensanleihen mit guter Bonität Ende 2021 gerade einmal knapp über 2 % Rendite1 abwarfen, waren die Erträge bei Euro-Unternehmensanleihen mit guter Bonität kaum erwähnenswert. Ganz im Gegensatz dazu lagen die Gewinnrenditen2 für Aktien aus dem Index S&P 500 bei ordentlichen 4,6 %. Mit der Kehrtwende der Geldpolitik aufgrund der gestiegenen Inflation kletterten auch die Renditen von Euro- und US-Unternehmensanleihen guter Bonität 2022 deutlich. Für Anleger mit einer höheren Risikofreude lassen sich aktuell mit Unternehmensanleihen aus den Schwellenländern oder mit Unternehmensanleihen geringerer Bonität sogar noch höhere Renditen vereinnahmen. Zwischen 6,5 % und 8,5 % p. a. vor Inflation können Anleger erwarten. Die erwartete Gewinnrendite für den US-Aktienmarkt liegt hingegen bei knapp 6 %.

Entlohnt die Rendite das eingegangene Risiko?

Ob sich Anleihen tatsächlich wieder lohnen, lässt sich an der Zinsdifferenz zwischen den jeweiligen Renditen und dem dazu passenden risikofreien Zins3 ablesen. Dieser sogenannte Credit Spread zeigt die Risikoprämie an, die der Anleger für sein selbstverständlich risikobehaftetes Investment erhält. Beispielsweise liegt die aktuelle Verzinsung von US-High-Yield-Anleihen bei 8,9 % und die Risikoprämie somit bei 4,8 %. Vor einem Jahr lag die Verzinsung bei rund der Hälfte und die Risikoprämie betrug 3,1 %. Die Ausweitung der Spreads bedeutet, dass der Anleger heute nicht nur eine insgesamt höhere Verzinsung bekommt, sondern dass er auch vergleichsweise höher entlohnt wird als im vergangenen Jahr. Interessant ist außerdem, dass der Aktienmarkt heute zwar eine absolut höhere Rendite liefert als vor einem Jahr. Mit Blick auf die Risikoprämie, die Anleger erhalten, erscheint er aber weniger attraktiv als vor einem Jahr. Auch für diese Lage haben die Börsianer praktischerweise eine passende Abkürzung parat: TARA – there are reasonable alternatives.

Doch Vorsicht: Gerade im Hinblick auf eine erwartete Schwächephase der Weltwirtschaft können die Risikoprämien für Unternehmens- und High-Yield-Anleihen nochmals ansteigen. Besonders für Letztere sind im Falle einer Rezession Spread-Ausweitungen auf 7 % bis 10 % keine Seltenheit. Was also zunächst positiv erscheint, bedeutet bei abermaligen Spread-Ausweitungen jedoch gleichzeitig Kursverluste bei den betroffenen Wertpapieren. Erste kleine Schritte in Richtung Unternehmens- und Hochzinsanleihen stellen dennoch wieder eine Option dar. Für sehr große Positionen könnte es angesichts einer möglichen Rezession in den USA und Europa jedoch noch zu früh sein. Trotzdem heißt es: Lebe wohl, TINA. TARA dürfte den meisten Anlegern eh viel willkommener sein.

1 effektive Verzinsung

2 erwarteter Gewinn für das nächste Fiskaljahr laut FactSet dividiert durch Indexstand zum Zeitpunkt

3 Berechnung anhand auf den jeweiligen Anleihemarkt abgestimmten Laufzeiten sowie Währungen

Über den Autor

Simon Nöth

Simon Nöth ist als Markt- und Produktanalyst für die Fondsselektion und das Management der hauseigenen Vermögensverwaltung ComfortInvest der Fonds Finanz Maklerservice GmbH zuständig. Zudem ist er Mitglied des Anlageausschusses des Unternehmens. Seine Aufgaben umfassen neben der Auswahl und Überwachung der Fondsempfehlungen unter anderem die Erstellung des regelmäßigen Kapitalmarktausblicks.

Seine Einschätzungen werden regelmäßig in den beliebten Fachmagazinen DAS INVESTMENT und Fundview veröffentlicht, für die der Investmentexperte als Gastautor schreibt. Bevor Nöth 2021 zur Fonds Finanz kam, war er für die Vermögensverwaltung Vermögensanlage Altbayern als Portfoliomanager und davor als Analyst für die Investmentboutique Deutsche Finance Group sowie das Research-Unternehmen Morningstar tätig.

Das Team Portfoliomanagement und Analyse beantwortet gerne deine Fragen:

+49 89 20 80 46 262

investment@fondsfinanz.de