InvestmentInsights – Nach dem Bewertungskollaps ist vor der Gewinnrevision

In der Serie InvestmentInsights betrachten wir aktuelle Themen, die die Finanzmärkte und damit Ihre Kundenportfolios bewegen. Die aktuelle Ausgabe beleuchtet die Auswirkungen des gestiegenen Zinsniveaus und der aktuell drohenden Gewinnrückgänge auf Aktien.

Die Zinsen sind zurück! Als einer der wichtigsten Einflussfaktoren an den Kapitalmärkten hat das gestiegene Zinsniveau 2022 nicht nur Anleihegläubiger oder Immobilienbesitzer Geld gekostet, sondern auch Aktienanleger. Darüber hinaus droht kurzfristig weiteres Ungemach für Aktien.

Die Zutaten guter Aktienrenditen

Neben der für Aktienrenditen maßgeblichen Entwicklung von Unternehmensgewinnen besitzt besonders das Zinsniveau einen großen Einfluss auf die Bewertung von Unternehmen. Umso niedriger das allgemeine Zinsniveau, desto höhere Bewertungen gestehen Anleger den Aktien zu. Andersherum bedeuten hohe Zinsen tendenziell geringere Bewertungen. Zwischen den 1970er Jahren und 2021 erlebten Marktteilnehmer eine überdurchschnittliche Kursentwicklung, die größtenteils auf einen enormen Bewertungsanstieg zurückzuführen ist.

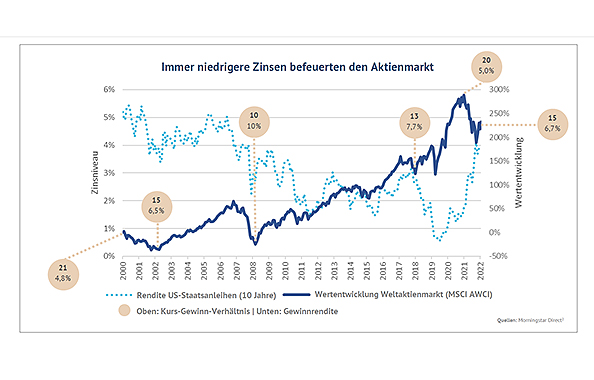

So kletterte das durchschnittliche erwartete Kurs-Gewinn-Verhältnis (KGVe) des Weltaktienmarktes in dieser Zeit von 10 auf über 201. Obwohl zunächst positiv für Anleger, waren Hochbewertungsphasen immer wieder Vorboten größerer Bärenmärkte wie 2000, 2006 und auch 2021 (siehe Abbildung).

Das Jahresminus von -14 Prozent aus 2022 bescherte dem Weltaktienmarkt zum Jahresbeginn 2023 ein vergleichsweise niedrigeres und damit attraktiveres KGVe1 als in den Vorjahren. Die Zinsanstiege im abgelaufenen Jahr hatten die Gewinnvielfachen zusammenschmelzen lassen. Mit einem KGVe von nur noch 15 lässt der Weltaktienmarkt nun auf eine Gewinnrendite von 6,7 % pro Jahr hoffen. Ende 2021 lag dieser Wert nur noch bei 5,0 %. Die Gewinnrendite ist der Kehrwert des KGVs (100 geteilt durch KGV), womit sich Aktien einfacher mit anderen Anlageklassen wie Anleihen (ca. 2-8 %) oder Immobilien (ca. 3 %) vergleichen lassen. Mittlerweile bieten jedoch auch Anleihen, beispielsweise von Unternehmen guter Bonität, mit bis zu 5 % Rendite konkurrenzfähige Ertragsaussichten zu Aktien bei geringeren Verlustrisiken.

Optimistische Analysten, pessimistische Strategen – wer hat Recht?

Trotz der Bewertungsrückgänge fällt die Risikoprämie globaler Aktien gegenüber Anleihen gemessen an einem sogenannten „Weltzins“3 nicht sonderlich attraktiv aus. Vielmehr ist sie mit 3,6 % sogar niedriger als zum Jahresbeginn 2022 (4,6 %), was vor allem an den noch optimistischen Gewinnerwartungen für 2023 liegt. Während Aktienanalysten das Gewinnwachstum trotz einer drohenden Rezession weltweit bei etwa +2,4 % nahezu unverändert positiv erwarten, warnen Kapitalmarktstrategen – jüngst von J. P. Morgan oder Morgan Stanley – ausdrücklich vor rückläufigen Gewinnen von etwa minus 10-15 %. Sinken die Gewinne innerhalb der Konjunkturabkühlung tatsächlich, fallen die nun niedrigeren KGVs kurzfristig noch immer zu hoch aus. Der Grund: Analysten müssten ihre Erwartungen im Nachhinein revidieren und die Aktienkurse daher nochmals sinken, damit die Bewertungen wieder zum erhöhten Zinsniveau passen.

Niedrige Ersparnisse, hohe Kreditkartenschulden und deutlich gestiegene Preise belasten beispielsweise in den USA die Konsumenten, die die dortige Wirtschaft zu drei Vierteln antreiben. Nur wenn es Unternehmen in der Breite gelänge, bei geringeren Absatzmengen höhere Verkaufspreise durchzusetzen und gleichzeitig die Kosten in Schach zu halten, würden sich Gewinnrückgänge vermeiden lassen. Doch viele Firmen vergeben bereits Rabatte vergeben, um einer sinkenden Nachfrage entgegenzuwirken. Beispiele findet man mit Tesla in der Autobranche oder mit Zalando unter den Online-Shops. Ab 2024 sollten die Unternehmensgewinne im Rahmen einer globalen Konjunkturerholung dagegen generell wieder anziehen.

Markttiming per Bewertung ist ein Balanceakt

Niedrige Bewertungen bieten hohe Ertragschancen, hohe Bewertungen beinhalten dagegen niedrige Ertragschancen und sogar das Risiko starker Kurseinbrüche. Für kurzfristiges Markttiming ließen sich Bewertungen jedoch nie verlässlich nutzen. Insbesondere hohe Bewertungen hielten oft länger an als dies rational vertretbar erschien. Hätten Anleger Ende 2020 dem Weltaktienmarkt und seinem hohen KGVe von über 20 den Rücken gekehrt, hätten sie im folgenden Jahr 28 % Wertzuwachs verpasst. Diesen Anstieg hätte selbst der Einbruch 2022 noch nicht egalisiert. Niedrige KGVs boten jedoch stets gute Einstiegszeitpunkte für Aktieninvestments, egal ob 2002, 2009 oder Anfang 2019.

Fazit: Aktien und Anleger – keine perfekte Beziehung aber wahre Liebe

Die 2022 gefallenen Bewertungen haben gezeigt wie fest Aktienkurse und Zinsen miteinander verheiratet sind. Gleichzeitig hat ein wichtiger Baustein der Beziehung zwischen Anlegern und Aktien an Bedeutung eingebüßt. Die nun wieder höheren langfristigen, nominalen Ertragserwartungen von 6 bis 7 % sind für Anleger dennoch eine bessere Basis für eine neue oder aufgefrischte Beziehung zu den Wertpapieren. Die Aktienpositionen im Portfolio zu rebalancieren oder sogar zu erhöhen, erscheint längerfristig attraktiv.

Obwohl die Börsen einen guten Jahresstart hinlegten, bedeuten voraussichtlich sinkende Unternehmensgewinne im Jahresverlauf aber weiteres Ungemach. Das besondere an der Aktienunternehmen bleibt jedoch ihre Fähigkeit, unter anderem durch Innovationsfähigkeit oder die Erschließung neuer Absatzmärkte in ihre Bewertungen hineinzuwachsen. Diese Fähigkeit ist keiner anderen Anlageklasse vergönnt. Kein Wunder also, dass Aktien so viel Liebe erfahren.

Das "richtige" Kurs-Gewinn-Verhältnis?

Bewertung ist nicht gleich Bewertung. Vielmehr hängt die Einschätzung vom Betrachtungszeitraum ab. Beliebt, weil einfach und gleichzeitig rückwirkend beobachtbar, ist das KGV, welches auf dem vergangenen Gewinn basiert. Unsicherer, aber dafür in sich verändernden Marktphasen aussagekräftiger, ist das erwartete KGVe. Hier basiert die Bewertung auf dem erwarteten Gewinn des kommenden Jahres.

Ein komplexeres und bei Profianlegern beliebtes Maß ist das Shiller-KGV. Das nach Nobelpreisträger Robert Shiller benannte Konzept stellt die Gewinne der letzten zehn Jahre inflationsbereinigt ins Verhältnis zum aktuellen Kurs. Wir verwenden für diese Untersuchung das KGVe, auch weil in diesem Jahr eine Schwächephase der Welt-wirtschaft droht und die hohen vergangenen Unternehmensgewinne unsere Einschätzung nicht zu positiv verzerren sollen.

1 Daten von Yardeni Research (2023): Global Index Briefing: MSCI Forward P/Es, abrufbar unter www.yardeni.com

2 Daten von Morningstar Direct, Stand 31.12.2022

3 „Weltzins“: Eigene Berechnung aus 2/3 der Rendite von 10-jährigen US-Staatanleihen (3,5 %) und 1/3 von

deutschen Staatsanleihen (2,2 %) = 3,1 % per 16.01.2023, Quelle: www.cnbc.com

Über den Autor

Daniel Arndt

Daniel Arndt ist Leiter des Teams Portfoliomanagement und Analyse im Kompetenzcenter Investment der Fonds Finanz. Er verantwortet das Portfoliomanagement der hauseigenen Vermögensverwaltung ComfortInvest sowie das Fondsresearch und die Portfolioempfehlungen. Zudem steuert Daniel Arndt mehrere hauseigene Investmentstrategien, erstellt Markt- und Produktanalysen und entwickelt das Angebot im Bereich Investment für die Partner der Fonds Finanz weiter.

Seine Einschätzungen werden regelmäßig in den beliebten Fachmagazinen DAS INVESTMENT, FONDS professionell ONLINE und Fundview veröffentlicht, für die der Investmentexperte als Gastautor schreibt. Bevor er sich der Fonds Finanz 2013 anschloss, durchlief er eine Banklehre, absolvierte den Studiengang zum Diplom-Volkswirt sowie eine Ausbildung zum Nachhaltigkeitsanalysten.

Das Team Portfoliomanagement und Analyse beantwortet gerne deine Fragen: